LTS: Tái cơ cấu, xử lý nợ xấu là vấn đề nóng của ngành ngân hàng trong những năm qua. Nhằm đánh giá những kết quả đạt được sau năm năm thực hiện việc cơ cấu lại hệ thống các tổ chức tín dụng, từ đó đưa ra các khuyến nghị chính sách để hệ thống ngân hàng Việt Nam phát triển an toàn và bền vững hơn trong những năm tiếp theo, Ngân hàng Nhà nước phối hợp cùng TBKTSG tổ chức Vietnam Banking Forum 2020, diễn ra vào ngày 30-9-2020 tại 11 Lê Hồng Phong, Ba Đình, Hà Nội. Chủ đề của diễn đàn năm nay là “Tái cơ cấu, xử lý nợ xấu: kết quả và khuyến nghị chính sách”.

Trong số báo này, TBKTSG xin được chuyển đến bạn đọc, khách mời tham gia Vietnam Banking Forum 2020 cụm bài viết của các chuyên gia đánh giá về kết quả tái cơ cấu, xử lý nợ xấu của các tổ chức tín dụng trên mọi khía cạnh, từ đó nêu ra những vấn đề tồn tại cần được phân tích sâu, những gợi ý chính sách cần xem xét để trong tương lai gần Việt Nam không còn ngân hàng yếu kém nào trong hệ thống và nợ xấu không còn là mối lo của các tổ chức tín dụng cũng như của toàn nền kinh tế nữa.

Nghị quyết số 42/2017/QH14 của Quốc hội cùng với Quyết định số 1058/QĐ-TTg của Thủ tướng Chính phủ ra đời trong bối cảnh yêu cầu cấp bách là phải cơ cấu lại hệ thống các tổ chức tín dụng gắn với trọng tâm là xử lý căn bản, triệt để nợ xấu và các tổ chức tín dụng yếu kém trong giai đoạn 2016-2020. Với Nghị quyết 42, nhiều chính sách mới so với pháp luật hiện hành đã được áp dụng, nhưng khi áp dụng vào thực tiễn, dù đã đạt được kết quả đáng khích lệ, vẫn còn tồn tại những vướng mắc.

Kết quả đạt được không nhỏ

Các giải pháp xử lý nợ xấu được triển khai đồng bộ cùng với biện pháp kiểm soát, phòng ngừa nợ xấu mới phát sinh đã góp phần nâng cao chất lượng tín dụng và giảm tỷ lệ nợ xấu của các tổ chức tín dụng.

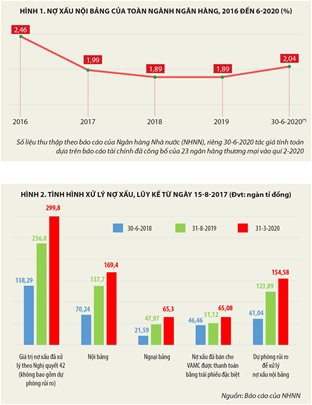

Tỷ lệ nợ xấu nội bảng toàn ngành đã giảm từ 2,46% (2016) xuống 1,89% trong hai năm 2018-2019, nhưng lại tăng lên mức 2,04% vào ngày 30-6-2020, chủ yếu do ảnh hưởng của đại dịch Covid-19.

Có thể thấy rõ, Nghị quyết 42 đã tạo điều kiện quan trọng góp phần xử lý nợ xấu tại các tổ chức tín dụng. Đến cuối tháng 3-2020, hệ thống đã xử lý được 299.800 tỉ đồng, tăng gấp đôi so với năm đầu tiên thực hiện Nghị quyết. Ngoài ra, hoạt động mua nợ của Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) đã góp phần quan trọng trong việc duy trì tỷ lệ nợ xấu của hệ thống ở mức dưới 3% trong suốt giai đoạn từ 2015 đến nay. Việc xử lý nợ xấu tại VAMC đạt được kết quả tích cực, đặc biệt từ khi triển khai Nghị quyết 42, tăng lũy kế từ 46.460 tỉ đồng (30-6-2018) lên 65.080 tỉ đồng (31-3-2020).

Lẽ ra còn có thể tốt hơn, nhưng...

Thứ nhất, số lượng vụ việc xử lý nợ xấu áp dụng thủ tục rút gọn trong giải quyết tranh chấp về nghĩa vụ giao tài sản bảo đảm và xử lý tài sản bảo đảm theo Nghị quyết số 03/2018/NQ-HĐTP của Hội đồng Thẩm phán Tòa án Nhân dân tối cao vẫn còn hạn chế, phần nào ảnh hưởng đến hiệu quả thu hồi nợ.

Thứ hai, việc hoàn trả tài sản bảo đảm của các khoản nợ xấu là vật chứng trong vụ án hình sự phụ thuộc nhiều vào quan điểm của cơ quan tiến hành tố tụng, do chưa có văn bản quy phạm pháp luật giải thích cụ thể về việc “ảnh hưởng đến việc xử lý vụ án và thi hành án” theo quy định tại điều 14 Nghị quyết số 42.

Thứ ba, theo Nghị định 178/199/NĐ-CP và Nghị định 163/2006/NĐ-CP, tổ chức tín dụng được quyền thu giữ tài sản bảo đảm khi xử lý nợ, nhưng hiện nay, theo Nghị quyết 42, để thực hiện quyền thu giữ này, trong hợp đồng bảo đảm giữa tổ chức tín dụng và bên bảo đảm phải có nội dung thỏa thuận về việc được quyền thu giữ tài sản bảo đảm. Tuy nhiên, cơ quan thi hành án dân sự chưa có hệ thống dữ liệu cho phép các tổ chức tín dụng trích xuất, tra cứu thông tin tài sản có liên quan đến vụ việc đang được thụ lý giải quyết. Điều này dẫn đến việc các tổ chức tín dụng gặp khó khăn khi xác định tài sản bảo đảm nào đang tranh chấp, tài sản nào đang phải áp dụng biện pháp khẩn cấp. Vì vậy, cách hiểu về tài sản tranh chấp giữa các cơ quan tố tụng tại nhiều nơi, nhiều cấp khác nhau gây khó khăn khi áp dụng các biện pháp xử lý tài sản theo Nghị quyết 42.

Thứ tư, chưa có thị trường mua bán nợ thật sự chuyên nghiệp, dẫn đến việc mua bán nợ xấu chưa thật sự sôi động, các thương vụ lớn chưa phát sinh nhiều. Trên thực tế, các tổ chức tín dụng chưa được hướng dẫn cách xác định giá bán thế nào là phù hợp với thị trường.

VAMC còn mang nhiều tính đặc thù là công cụ đặc biệt của Nhà nước để xử lý nợ xấu, việc phát hành trái phiếu đặc biệt VAMC chỉ là giải pháp hỗ trợ tạm thời nhằm giảm nợ xấu nội bảng tại các tổ chức tín dụng. Một khi đến thời gian đáo hạn (thường là năm năm) mà các khoản nợ này chưa được xử lý xong thì ngay lập tức sẽ quay về lại các tổ chức tín dụng, làm ảnh hưởng đáng kể đến sự lành mạnh và an toàn hoạt động của họ, bởi toàn bộ rủi ro và chi phí xử lý nợ xấu do họ gánh chịu.

Theo báo cáo của VAMC, tính đến thời điểm đầu 2020, trên toàn hệ thống chỉ có 13 ngân hàng tất toán xong toàn bộ trái phiếu VAMC gồm ACB, VIB, TPBank, VCB, Nam A Bank, MBB, SeABank, Techcombank, OCB, Kienlongbank, BIDV, Agribank và VPBank.

Thứ năm, nguồn lực tài chính về xử lý nợ xấu chủ yếu là tự lực của các tổ chức tín dụng thông qua tăng cường trích lập và sử dụng dự phòng rủi ro, làm gia tăng nguy cơ sụt giảm lợi nhuận của ngân hàng. Mặt khác, việc trích lập dự phòng của các ngân hàng chưa thực sự tương ứng với tài sản rủi ro, vì tiêu chuẩn kế toán của Việt Nam (VAS) vẫn còn thấp hơn so với tiêu chuẩn kế toán quốc tế (IFRS).

Giải pháp sắp tới

Trước mắt, dưới ảnh hưởng của đại dịch Covid-19, Ngân hàng Nhà nước (NHNN) đã ban hành Thông tư 01 cho phép các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, miễn giảm lãi vay, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng trong đại dịch.

Việc giữ nguyên nhóm nợ có thể giúp các ngân hàng giảm áp lực tăng trích lập dự phòng rủi ro khi nợ xấu gia tăng. Tuy nhiên, thực tế các ngân hàng thương mại đã chủ động tăng mạnh trích lập dự phòng rủi ro trong sáu tháng đầu năm 2020 để bao nợ xấu. Do vậy, để giảm áp lực cho họ, NHNN cần lấy ý kiến để sửa đổi, bổ sung một số điều trong Thông tư 01. Chẳng hạn, quy định ngày cụ thể cho các khoản vay có đủ điều kiện cơ cấu lại thời hạn trả nợ, thay vì “từ ngày 23-1-2020 đến ngày liền kề sau ba tháng kể từ ngày Thủ tướng Chính phủ công bố hết dịch Covid-19”.

Liên quan đến Nghị quyết 42, NHNN cần đề xuất Quốc hội yêu cầu Tòa án Nhân dân tối cao sớm có văn bản gửi cơ quan tòa án các cấp về việc cần ưu tiên áp dụng các thủ tục rút gọn được quy định tại Nghị quyết số 03/2018/NQ-HĐTP khi giải quyết các vụ án liên quan đến xử lý nợ xấu. Ngoài ra, Tòa án Nhân dân tối cao xem xét, phối hợp với Viện Kiểm sát nhân dân tối cao, Bộ Công an, Bộ Tư pháp sớm có văn bản chỉ đạo về việc hoàn trả các tài sản bảo đảm là vật chứng của vụ án hình sự sau khi đã hoàn tất các thủ tục xác minh chứng cứ quy định tại Nghị quyết 42. Đồng thời, Tòa án Nhân dân tối cao phối hợp với các cơ quan thi hành án dân sự sớm xây dựng hệ thống dữ liệu liên quan đến các vụ việc đang được thụ lý giải quyết và cho phép các tổ chức tín dụng được tra cứu, trích xuất các thông tin liên quan từ hệ thống dữ liệu này.

Chính phủ, NHNN cần tạo điều kiện thuận lợi để VAMC thực hiện mua bán nợ theo cơ chế thị trường, tăng cường năng lực tài chính quản trị cho VAMC, nhất là về vấn đề nhân sự. Riêng đối với VAMC, cần tiếp tục nghiên cứu, mở rộng phạm vi đối tượng mua nợ (như các nhà đầu tư trong và ngoài nước) và các khoản đầu tư của VAMC để VAMC từng bước trở thành trung tâm tái tài trợ các khoản nợ, khoản đầu tư của tổ chức tín dụng, doanh nghiệp, hỗ trợ cho việc cơ cấu lại nợ.

Ngoài cơ quan thanh tra, giám sát ngân hàng trực thuộc NHNN, Chính phủ cũng có thể cân nhắc có một cơ quan giám sát độc lập song song với NHNN nhằm đảm bảo sự ổn định hệ thống tài chính ở Việt Nam. Theo đó, đối với các khoản vay vượt qua mức giới hạn rủi ro cho một khoản vay được quy định, thì phải được trình báo cho các cơ quan giám sát này nhằm hạn chế tăng trưởng tín dụng quá đà của các ngân hàng thương mại. Có như vậy, mới giảm được gánh nặng xử lý nợ xấu trong dài hạn.

Bản thân các ngân hàng cũng cần có nguồn lực tài chính vững mạnh để thúc đẩy nhanh quá trình xử lý nợ xấu. Theo đó, cần có các phương án tài chính để mua trực tiếp và dứt điểm nợ xấu của các ngân hàng, chuyển số tiền mua nợ xấu cho các ngân hàng để ổn định kinh doanh; tăng cường hoạt động xử lý nợ xấu của VAMC thông qua tái cấu trúc, bán cho các nhà đầu tư theo giá thị trường, xử lý và thanh lý tài sản bảo đảm.

Ngoài ra, do đặc thù mà mỗi ngân hàng có bộ chấm điểm xếp hạng tín dụng riêng cho khách hàng, và trong nội bộ ngân hàng, bộ chấm điểm này cũng có thể linh hoạt theo từng chi nhánh. Vì vậy, các ngân hàng thương mại cần phối hợp với Trung tâm Thông tin tín dụng (CIC) xây dựng một bộ chấm điểm xếp hạng tín dụng nhất quán, đồng bộ, ứng dụng chuyển đổi số nhằm rút ngắn thời gian chấm điểm tín dụng và là cơ sở dữ liệu tra cứu cho toàn hệ thống. Đây cũng là tiền đề để giảm áp lực xử lý nợ xấu vì chất lượng tín dụng được cải thiện một cách đồng đều giữa các ngân hàng.

(*) Viện Nghiên cứu phát triển công nghệ ngân hàng, UEL, VNU-HCM, Vietnam

Covid Covid-19 HCM Nghị định Thủ tướng Việt Nam doanh nghiệp đầu tư